石油输出国组织(即欧佩克)原油产量连续两个月增加,利比亚原油产能继续从政治争端中恢复过来,这场争端曾经导致其最大规模的油田被迫关闭。利比亚石油产量恢复抵消伊拉克持续限产带来的影响,使得欧佩克原油产量增加,这也使得大宗商品交易员们对于包括原油与成品油在内的整个石油市场的“供应过剩”论调愈发强烈。

根据专业机构汇编的统计数据,欧佩克11月平均每天的原油产量高达2702万桶,相比上一统计月增加约12万桶。其中,欧佩克重要产油国利比亚恢复了因敌对政府冲突而长期中断的原油生产设施,该国原油产量占新增产量的大部分。

欧佩克成员国利比亚产能的变幻莫测,与欧佩克及其石油生产合作伙伴(即沙特与俄罗斯领导的“欧佩克+”)之间的核心供应协议是分开的,欧佩克+将于本周举行部长级会议,届时可能将审议欧佩克+自2022年以来一直停滞的石油产能扩张计划。

统计数据显示,在上个月,欧佩克另外两个关键成员国的原油产量变化揭示了重要会议前的产能动态。

伊拉克屈服于欧佩克领导层施加的压力,连续三个月实现减产,继续努力实施欧佩克+组织年初达成的供应规模削减协议,尽管这一行动显得有些迟缓。其原油日产量下降了7万桶,至406万桶,但仍略高于其原油产能配额。

阿拉伯联合酋长国(阿联酋)则获得了单独的产能豁免,明年将逐步增加产量,该国将日产量提高了9万桶,至326万桶,远高于其目前的指定限额。

利比亚的原油产量增加了约11万桶,达到每日114万桶,这是自7月以来的最高水平,原因是该国在10月重启了Sharara 大型油田。该油田曾在8月宣布停产,原因是利比亚东部地区政府当局与的黎波里政府在中央银行控制权问题上发生剧烈冲突。

欧佩克+产能会议被推迟

在本周的欧佩克+部长级产能协商会议商谈未来一段时间的产能规划之前,几位欧佩克+代表私下表示,由沙特阿拉伯和俄罗斯领导的欧佩克+组织正在讨论推迟原定的欧佩克+产能恢复计划,因为原油价格在即将出现供应过剩的迹象下挣扎。

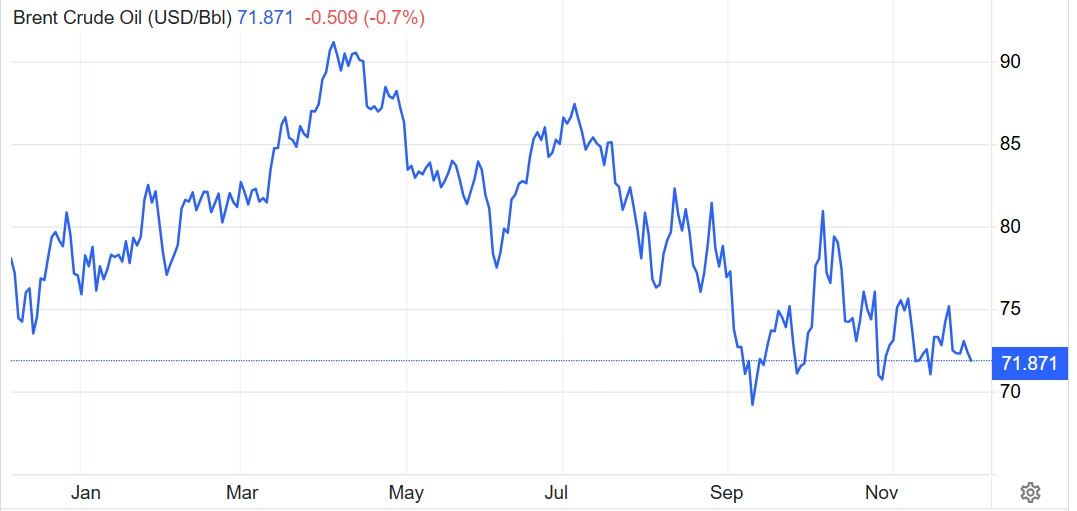

在伦敦交易的国际原油价格基准——布伦特原油期货交易价格目前接近每桶72美元,自7月初以来大幅下跌近20%,主要因需求疲软以及美国等非欧佩克国家石油产能快速扩张,使得“产能过剩”这一悲观预期持续席卷原油市场,令交易员们持续抛售原油多头合约,纷纷转向长期空头。

该组织目前计划开始一系列月度增产,其中包括1月份初步增加18万桶/日。但欧佩克+的代表们普遍表示,此举已两次推迟,并有可能再一次往后推迟几个月。

鉴于阿联酋近年来在产能方面的投资,该国已获得在2025年期间逐步增加30万桶/日产量的单独权利。阿联酋官员表示,这一增产与本周晚些时候关于是否在1月份宣布上调原油供应量的谈判无关,尽管另一个成员国的一位代表表示,这可能仍有待商榷。

原定于上周日举行的欧佩克+ 线上会议被推迟,目前暂定为12月5日,欧佩克+官方表示,这是为了让一些国家的能源部部长当天能够参加在科威特举行的海湾合作委员会会议。然而,代表们表示,该联盟需要进行广泛的谈判才能达成最终的产能协议。

近期,沙特阿拉伯能源部长阿卜杜勒阿齐兹·本·萨勒曼亲王以及俄罗斯副总理亚历山大·诺瓦克频繁进行穿梭外交,上周访问了伊拉克和哈萨克斯坦。然而,位于巴格达、莫斯科以及阿斯塔纳的能源部门在实施供应限制方面都进展缓慢。

据阿联酋国家通讯社WAM报道,周日,沙特王储本·萨勒曼在艾因市会见了阿联酋总统谢赫·穆罕默德·本·扎耶德。他们讨论了双边关系以及该地区和国际发展。

“产能过剩”即将成为现实?

随着欧佩克连续四个月下调全球石油需求增速预期,以及国际能源署(IEA)与华尔街大行们所主导的“2025年石油供应过剩”观点逐渐被交易员们所接纳,对于原油以及汽油、重柴油等成品油期货交易市场,大宗商品投资机构们普遍对于2025年的价格前景持深度悲观态度,尤其对于布伦特原油以及WTI原油价格前景。交易员们纷纷定价石油“供应过剩”预期,乃石油市场交易价格自7月以来持续低迷的核心逻辑。

由于中东紧张局势大幅缓解、俄乌冲突出现缓和迹象、美国大幅增长原油供给以及欧佩克与IEA近期大幅下调石油需求预期,布伦特原油期货价格自 7 月以来已经大幅下跌约20%。近期持续徘徊在今年以来的低点附近,显示出即使美联储宣布降息周期开启,市场资金仍然不看好今年剩余时间以及明年的全球石油增长需求。

随着欧佩克连续四次下调包括原油以及原油经过加工后得到的各种成品油的整体石油需求预期,欧佩克可谓彻底放弃自今年以来对于全球石油需求一直持有的强烈看涨预测。

全球疲软的石油需求前景也凸显“欧佩克+”这一产油国组织所面临的挑战,欧佩克+由石油输出国组织欧佩克的全部成员,再加上俄罗斯等重要产油国所组成。11月早些时候,在国际原油价格基准——布伦特原油期货价格持续暴跌的背景之下,欧佩克+如市场预期的那样推迟了从12月开始提高石油产量的计划。

国际能源署(IEA)的预测则更加悲观,IEA 在11月的月度报告中表示,由于能源转型导致中国等亚洲需求国的石油需求持续低迷,全球石油市场明年将面临超过100万桶/日的过剩,从而缓冲中东及其他地区动荡对油价的影响。该机构预测,尽管需求增长放缓,但美国、巴西、加拿大和圭亚那等生产国的供应量将在今年和明年增长150万桶/日。因此,即使欧佩克+放弃恢复产量的计划,明年全球供应量仍将超过需求量100多万桶/日。

华尔街大行美国银行、摩根士丹利以及高盛近期发布的研报均显示,预计最早2024年年末或者2025年初之后,整个石油市场可能会从略显紧张的供需平衡转向潜在的供应过剩趋势。美国银行在2025年市场展望报告中表示,由于非欧佩克国家的石油产量大幅增加,加之欧佩克+部分产油国可能拒绝全面执行减产,有可能坚持释放更多供应规模,石油市场或将进入供应过剩周期,美国银行预计布伦特原油2025年全年均价约为65美元/桶。

来自花旗集团的能源策略师马托西亚·弗朗西斯科表示,市场交易员们普遍认为明年包括原油以及成品油的整体石油库存将“大幅”增加。“如果石油生产商集团坚持执行他们的生产增加计划,石油市场的供应过剩规模可能会增加近一倍……达到每天大约160万桶。”花旗策略师弗朗西斯科表示。

即使“欧佩克+”不解除自愿减产,花旗仍然坚定看跌2025年原油价格走势。弗朗西斯科领导的花旗策略团队预计,明年布伦特原油的平均交易价格可能大幅跌至每桶60美元。

发表评论