GGII发布的数据显示,受行业周期性波动、宏观经济增速放缓等因素影响,2020年以来我国重卡销量逐年下降,由2020年峰值的162.3万辆下降至2023年的91.1万辆。2024年1-10月,2024年1-10月全国重型卡车累计销量(批发)74.9万辆,同比下降4.91%,预计全年销量低于90万辆,较上年进一步下降。尽管传统重卡市场增长乏力,但新能源重卡却展现出强大的市场活力,2024年1-10月,新能源重卡累计销量57074辆,渗透率达7.6%,同比涨幅超140%,预计全年销量将突破7万辆,全年新能源重卡渗透率将突破8%。

2021-2024年中国新能源重卡渗透率(单位:万辆,%)

2024年新能源重卡销量大幅增长的原因主要系动力电池价格下降带来的整车成本大幅下滑以及政策给予新能源重卡路权、购置及运营补贴优惠。

1)电动重卡价格“跳水”:如280kwh电池配置的车型,售价普遍在40万元左右,同比降幅至少30%以上。420度大电量车型从70万元左右的价格降至45-50万元,部分车型甚至单车半年内降价高达20万元。

2)政策支持:2024年国家及各地方政府针对新能源重卡行业推出了诸如给予路权、资金补贴、高速费优惠等利好政策;6月,交通运输部、国家发展改革委、财政部等13部门近日联合印发《交通运输大规模设备更新行动方案》,推动交通运输大规模设备更新,加快淘汰国三及以下排放标准营运类柴油货车。7月,交通部、财政部联合印发《关于实施老旧营运货车报废更新的通知》,支持老旧货车报废更新,购新能源重卡最高可获得补14万(报废补贴+新购补贴)。

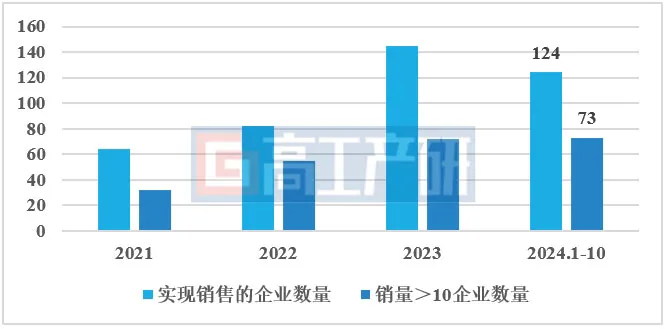

新能源重卡企业超120家

新能源重卡市场潜在空间达千亿级,而当前新能源重卡渗透率不足10%,具备长足发展潜力,是新能源领域优质赛道,近几年市场上不断有新的玩家涌入新能源重卡市场。交强险数据显示,实现销售的新能源重卡企业数量由2021年的64家增长至2024年前10月的124家,几乎实现倍增,其中销量>;10辆的企业数量由32家增长到了73家,市场竞争日趋激烈。

2021-2024年中国新能源重卡企业数量(单位:家)

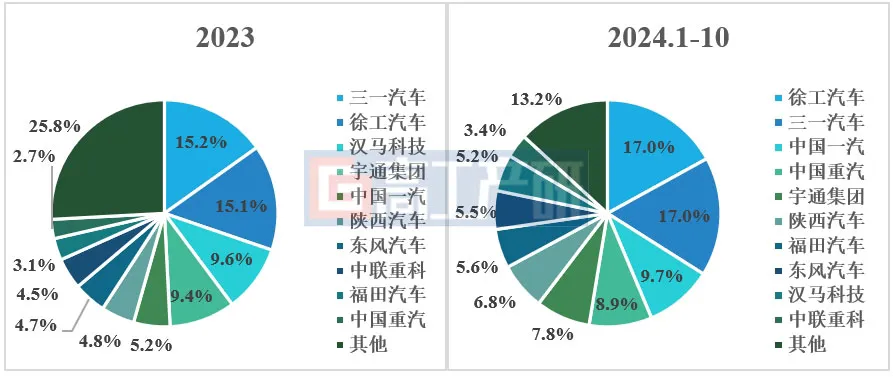

徐工、三一逆转传统重卡企业领跑新能源重卡市场

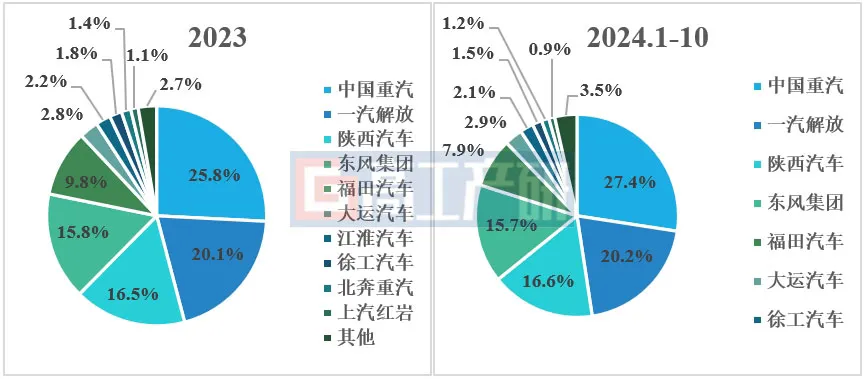

当前传统重卡市场已经进入成熟期,市场集中度较高,2023-2024年,TOP5企业优势明显,排名也未发生改变,依次是中国重汽、一汽解放、陕西汽车、东风汽车及福田汽车。2024年1-10月,TOP5企业合计市场份额接近90%,其余企业市场份额均不足13%。

2023-2024年中国重卡市场竞争格局(单位:%)

当前新能源重卡市场主要有四类玩家:

1)传统重卡企业如中国一汽、中国重汽,陕西汽车;

2)跨界车企如宇通客车、比亚迪、苏州金龙、厦门金龙;

3)工程机械类企业如徐工汽车、三一汽车、中联重科;

4)新势力企业如DeepWay、苇渡科技、零一汽车。其中以徐工和三一为代表的工程机械类车企在新能源重卡市场份额领先,二者合计占据30%以上的市场份额,第3-10名企业间份额差距较小,近两年市场排名波动较大。

徐工、三一领先的原因在于:

1)布局较早,在电池技术、电机驱动、能量管理等方面取得显著突破,成功推出一系列符合市场需求的新能源重卡车型,满足不同应用场景的使用;

2)当前新能源重卡车型主要以牵引车、自卸车和搅拌车为主。在工程车领域,徐工、三一凭借其在工程机械行业的领先地位,具备较强的竞争优势,特别是在自卸车、环卫车等细分市场中,牢牢占据行业头部位置;

3)燃油重卡主要面向C端用户,车企通常只需将车辆交付给经销商即可。而新能源重卡主要服务于B端用户,徐工、三一等专注于工程机械的企业,其用户群体以B端用户为主,其营销体系更契合新能源重卡的市场需求。

另外,新势力派重卡车企也表现出强劲的增长势头,2024年上半年,DeepWay深向首款产品DeepWay·深向星辰在新能源牵引车市场份额跻身行业前八,目前已实现累计交付车辆数超过2000台;截至2024年10月,苇渡科技已向全球客户交付了3800多辆电动卡车,已收到6000份预订单;零一汽车也开启了批量交付,并在2024年10月拿下1000辆意向大单。

2023、2024年中国新能源重卡市场竞争格局(单位:%)

重卡电动化转型带来使用场景、客户群体、经销模式以及服务模式巨大变革。车企要根据不同使用场景推出针对性的车型,客户由C端转向B端,渠道分销逐渐转向直销,服务站点演变为一对一的固定服务模式。

目前,新能源重卡市场格局尚未稳定,车企只有致力于提供全生命周期解决方案,从客户需求出发,深入剖析其运营模式和运输需求,提供定制化产品和服务,并在用车工程中提供及时、专业的服务,才能在行业竞争与优化中取得更加有利的市场地位。

发表评论